自2019年一月起,个人所得税法对规定的各项个人所得,实行大综合与小分类相结合的方式,对工资薪金、劳务报酬、稿酬以及特许权使用费4项收入,实行综合征收。

居民个人的工资、薪金所得个人所得税,日常采取累计预扣法进行预扣预缴;劳务报酬所得个人所得税,采取基本平移现行规定的做法预扣预缴。

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

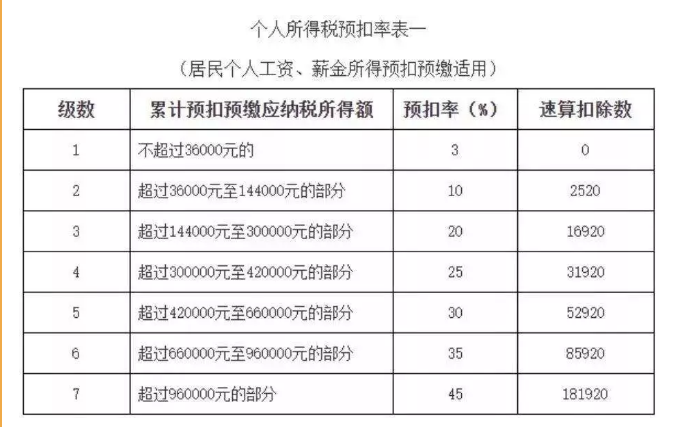

上述公式中,计算居民个人工资、薪金所得预扣预缴税额的预扣率、速算扣除数,按《个人所得税预扣率表一》执行。

年度终了后,纳税人可通过综合所得汇算清缴申报,将实际应缴纳税款和已预扣税款比较,税款多退少补。汇算清缴的具体办法由国务院税务主管部门制定。

取得综合所得需要办理汇算清缴的情形包括:

一:从两处以上取得综合所得,且综合所得年收入额减除专项扣除的余额超过6万元;

二:取得劳务报酬所得、稿酬所得、特许权使用费所得中一项或者多项所得,且综合所得年收入额减除专项扣除的余额超过6万元;

三:纳税年度内预缴税额低于应纳税额;

四:纳税人申请退税。